目次

【仕組み】新NISAとは?基本概要

2024年1月から、新たにスタートする新NISA制度が始まります。この制度は、非課税期間の無期限化や非課税上限額の拡大など、これまでのNISAよりもパワーアップした形になります。

この記事では、新NISAの仕組みや旧NISAとの違い、さらにはメリット・デメリットについて詳しく解説します。

\当サイトおすすめ証券会社/

新NISAの仕組みと投資枠の詳細

そもそもNISAとは?

NISAは2014年に開始された「少額投資非課税制度」で、投資で得られる利益に対して課税される約20%の税金を非課税にできる制度です。新NISAはこの制度をさらに発展させたもので、より柔軟に投資ができるようになっています。

新NISAの投資枠

新NISAでは「成長投資枠」と「つみたて投資枠」の2つの投資枠が設定され、併用が可能です。

つみたて投資枠

- 年間投資枠: 120万円

- 非課税保有限度額: 1,800万円

- 対象商品: 販売手数料がかからず、信託報酬が低い長期・積立・分散投資に適した投資信託

成長投資枠

- 年間投資枠: 240万円

- 非課税保有限度額: 1,200万円

- 対象商品: 一定の条件を満たす株式やETFなど

新NISAと旧NISAの違い

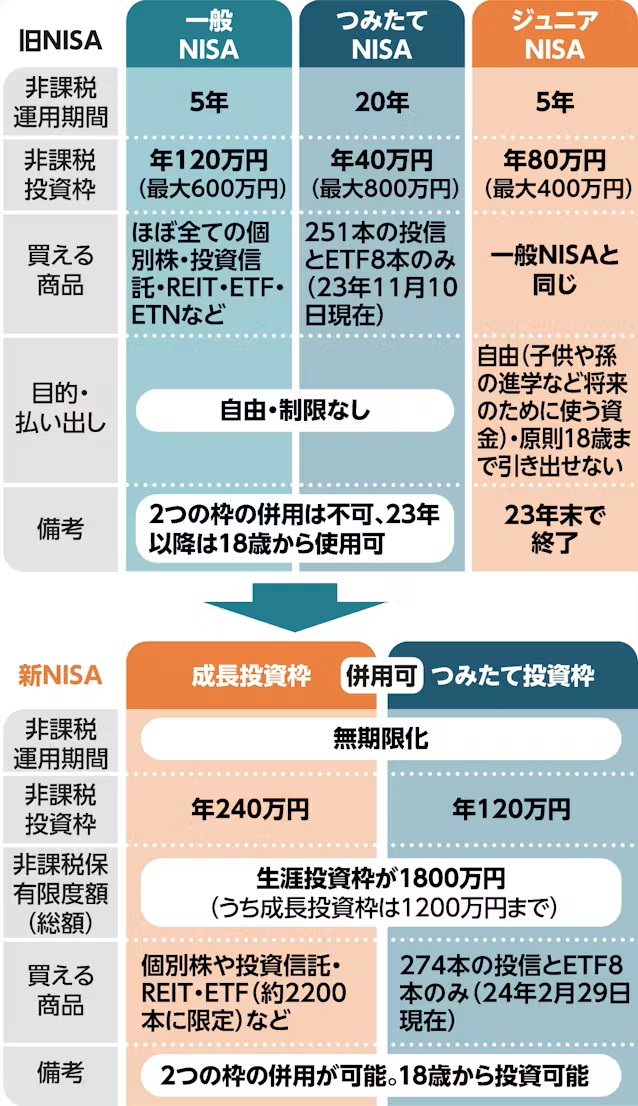

| 旧NISA | 新NISA | |

|---|---|---|

| 実施期間 | つみたてNISA:2042年まで 一般NISA:2023年まで |

恒久化 |

| 制度の併用 | 併用不可 | 併用可能 |

| 非課税保有限度額 | つみたてNISA:800万円 一般NISA:600万円 |

1,800万円(成長投資枠1,200万円) |

| 年間投資枠 | つみたてNISA:40万円 一般NISA:120万円 |

つみたて投資枠:120万円 成長投資枠:240万円 |

| 非課税期間 | つみたてNISA:20年 一般NISA:5年 |

無期限 |

図解

新NISAのメリットとデメリット

メリット

- 口座開設期間の恒久化: いつでも口座を開設できるため、ライフイベントに合わせて投資を開始できます。

- 非課税保有期間の無期限化: 期限を意識せずに長期的な投資が可能です。

- 自由度の高い運用: つみたて投資枠と成長投資枠の併用が可能で、投資戦略の幅が広がります。

デメリット

- 自己判断が求められる: 自由度が高い分、投資判断を自身で行う必要があります。特に投資経験が浅い人には難しく感じるかもしれません。

- ロールオーバーができない: 旧NISAから新NISAへの資産の移行ができないため、一度売却してから新NISAで再投資する必要があります。

新NISAの注意事項とよくある質問

注意事項

- 旧NISAからのロールオーバー不可: 旧NISAの資産を新NISAに移すには、一度売却し再投資する必要があります。

- 非課税枠の復活: 運用中の商品を売却すると、翌年以降に売却額分の非課税枠が復活し、再投資が可能です。

よくある質問

新NISAは何歳から利用できる?

新NISAは2024年1月1日時点で18歳以上の成人が利用可能です。

課税口座の商品はどうすればいい?

課税口座の商品を新NISAに移行するには、一度売却し再投資する必要があります。

ジュニアNISAはどうなる?

ジュニアNISAは2023年末で終了しますが、18歳になるまで非課税口座で商品を保有できます。

まとめ

新NISA制度は、つみたて投資枠と成長投資枠を併用できる柔軟性や、非課税保有限度額の大幅な拡大、非課税保有期間の無期限化など、多くのメリットがあります。一方で、自己判断での投資が求められるため、リスク管理が重要です。新NISAを上手に活用して、効率的な資産形成を目指しましょう。

\当サイトおすすめ証券会社/