2024年から新NISAが開始され、これを機に投資を始めた方も多いのではないでしょうか?

そこで気になるのが、「年末調整」と「確定申告」について。

今回は、そんな新NISAと年末調整、確定申告の関係について詳しく解説していきます。

しっかりとこの関係を理解して、損をしない新NISAの運用を行なっていきましょう!

目次

1. 新NISAとは?

新NISAは、2024年から開始された新しい投資制度で、株式や投資信託の利益が非課税となります。従来のNISAに比べて投資枠や非課税期間が拡充され、生涯で最大1,800万円までの投資が可能です。

新NISAは、つみたて投資枠と成長投資枠の2つの投資枠を組み合わせて利用することができます。

新NISAは、18歳以上の日本在住者が利用でき、若年層からシニア層まで幅広い年齢層に対応しています。これにより、老後の資産形成にも役立ちます。

特に、年金だけでは不足する老後の生活資金を補う手段としても有効です。また、金融教育の一環として、若年層が投資に興味を持ちやすくする役割も果たしています。

\当サイトおすすめ証券会社/

詳しい新NISA口座の開設方法は以下の記事で紹介しています

SBI証券

楽天証券

2. 年末調整と確定申告の基本

年末調整とは、企業が従業員に代わって1年間の所得税を計算し、過不足を調整する手続きです。一方、確定申告は、個人が自身の年間所得を税務署に申告し、税額を確定させる手続きです。

自営業者や、副業を持つ会社員などが対象となります。

年末調整は、基本的には給与所得者が対象となり、給与以外の所得が少ない場合には年末調整で税金の過不足を精算することができます。

しかし、医療費控除や住宅ローン控除など、特定の控除を受ける場合や、給与所得以外に多額の所得がある場合には、確定申告が必要となります。

3. 新NISAにおける年末調整が必要なケース

新NISA口座で得た利益は非課税となるため、基本的には年末調整の対象とはなりません。

しかし、新NISA口座を利用する際にはいくつかの点に注意が必要です。例えば、年間の投資枠を超えた場合や、非課税期間が終了した後の利益に対しては、課税が発生する可能性があります。

とは言え、非課税保有期間が無期限になった新NISAでは、非課税期間の終了はないのであまり心配する必要はありません。

しかし、旧NISAをお使いになっていた方は、このパターンが出てくる可能性があります。

旧NISAでは、一般NISAの非課税保有期間が5年、つみたてNISAが20年に設定されていました。

この期間内に保有銘柄を売却せずに非課税保有期間を超過すると、旧NISA口座内にある銘柄は特定口座に移行されます。

特定口座は課税口座ですので、利益に対して税金が発生します。

こうなると年末調整において調整が必要になる場合があります。

また、もうひとつ新NISAにも落とし穴があるので、これは次の章でご説明します。

4. 新NISAにおける確定申告が必要なケース

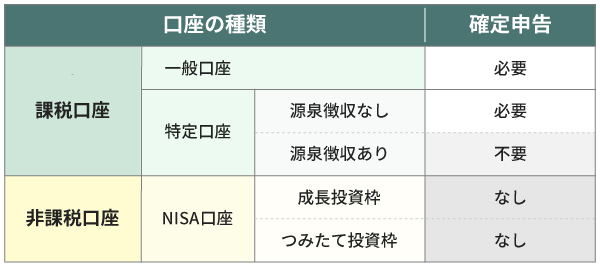

年末調整同様、新NISAの利益は基本的に非課税ですので、確定申告を行う必要がありません。

しかし、前述の通り

・年間の投資枠を超えて投資をした場合

・非課税期間が終了した後

には利益に対して税金がかかります。

このような場合は確定申告が必要です。

特に、旧NISAの非課税保有期間の終わりごろは注意しておきましょう。

もちろん、絶対に売却が正義だとは思いませんし、課税口座に移動された後、税金を納めたとしても利益が出続けるならそのまま特定口座で保有も賢い選択だと思います。

ただし、非課税保有期間を忘れていると、いきなり「確定申告が必要になった!」と焦ることになるのでお気をつけください。

ここはご自身でしっかり今のうちから考えて、いろんな出口戦略を考えておきましょう。

さて、前章で新NISAでは、もう一つ落とし穴があるとお伝えしました。

それは、「配当金」です。

当然、新NISAでは売却益、配当金も基本的に国内での税金は全てゼロ円です。

ただし、配当金に関してあることをしてしまうと非課税ではなくなる=つまり確定申告が必要になるケースがあります。

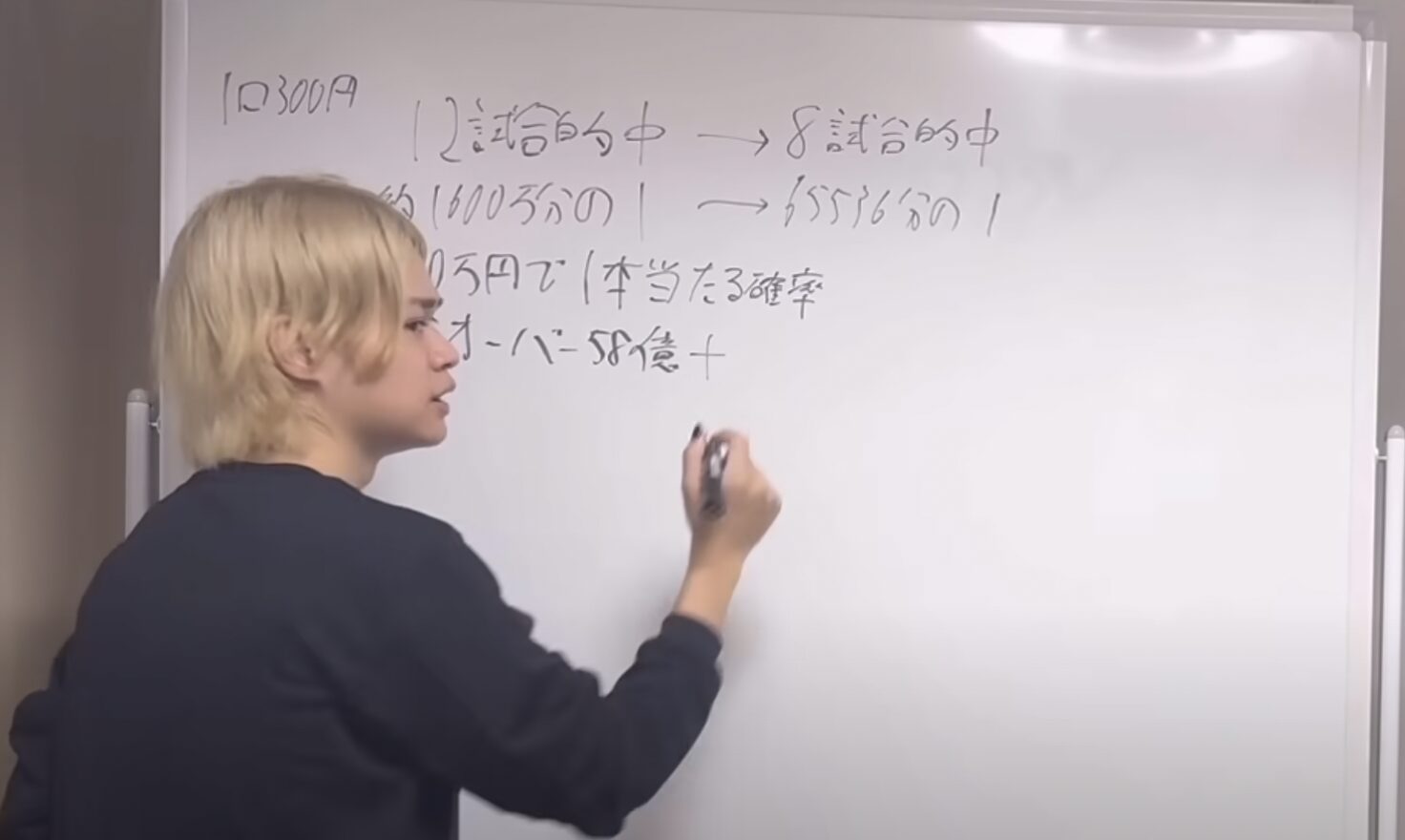

それは「株式数比例配分方式」以外の設定で配当金を受け取るよう、株式やETF購入時に設定をしてしまうパターンです。

この「株式数比例配分方式」に設定できていれば非課税なので確定申告は必要ありません。

既に新NISA口座で銘柄購入を行なっている方はチェックしてみてくださいね。

ちなみに、株式数比例配分方式以外の設定には以下があります。

・登録配当金受領口座方式

・配当金領収証方式

・個別銘柄指定方式

上記の設定の場合、非課税にはならず、年間の利益+副業等の収益が合計20万円超えている場合は確定申告が必要になります。

配当が発生する銘柄やETFを購入、もしくはつみたて購入設定をする際には、絶対に株式数比例配分方式で設定するようにしておきましょう。

5. 新NISAの税務上のメリット

新NISAの最大のメリットは、投資利益が非課税となる点です。これにより、税金を気にすることなく、資産運用に集中することができます。また、非課税期間が長いため、長期的な視点での資産形成が可能です。

さらに、新NISAはつみたて投資枠と成長投資枠を併用できるため、リスク分散を図りながら効率的な資産運用が可能です。特に、若い世代から始めることで、複利効果を最大限に活用し、大きな資産形成が期待できます。

6. 具体的な事例と対策

例えば、Aさんが新NISA口座で年間120万円をつみたて投資枠に投資し、5年間で600万円の元本に対して100万円の利益を得た場合、この利益は非課税となります。当然、確定申告も不要です。

Bさんの場合、新NISA以前に旧NISAの一般NISAでも投資をしていました。

総額200万円分(買付額)、一般NISAで保有していましたが、気が付いたら非課税保有期間の5年間が終了し、全ての保有銘柄が特定口座に移されてしまいました。

この移動された200万円の保有銘柄を売却すると50万円の利益が出ました。ここには税金がかかってくるので、確定申告が必要となります。

7. まとめ

いかがでしたか?

新NISAでは、ほぼほぼのケースで年末調整と確定申告を行うケースは無い、ということがわかったと思います。

しかし、レアケースではありますが年末調整と確定申告を行わないといけないケースがあるので、その落とし穴にはまらないよう、注意して新NISAを活用していきたいですね。

\当サイトおすすめ証券会社/

詳しい新NISA口座の開設方法は以下の記事で紹介しています

SBI証券

楽天証券