【2025年版】新NISAとiDeCo、どちらを選ぶべき?徹底比較でわかる最適解は?

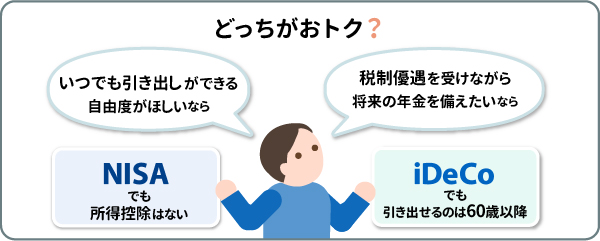

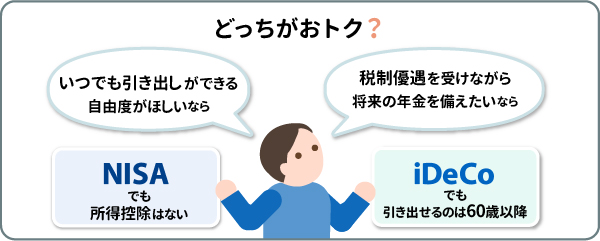

2025年は資産運用を始める絶好の年といえます。特に注目されるのが「新NISA」と「iDeCo」の2つの非課税制度です。どちらも将来の資産形成を効率的に進めるための制度ですが、それぞれの特徴や活用方法には違いがあります。

新NISAは、2024年から開始された新しい非課税投資制度で、年間投資枠や非課税期間において大きなメリットがあります。一方、iDeCoは個人型確定拠出年金として、老後資金の積立に特化した制度です。これら2つの制度を正しく理解し、自分に合った選択をすることで、より効率的な資産運用が可能になります。

この記事では、「新NISA」と「iDeCo」の基本情報や特徴、違いを徹底的に比較し、それぞれのメリットと注意点を解説します。2025年から資産運用を始めたいと考えている方に向けて、役立つ情報をお届けします。

→iDeCo改悪?2025年の税制改正で新NISAを選ぶべき理由を解説

→オール・カントリーが5兆円を突破!新NISAと相性抜群の理由を徹底解説

→楽天米国貸株と新NISA徹底比較!どちらが長期投資に最適?

\当サイトおすすめ証券会社/

詳しい新NISA口座の開設方法は以下の記事で紹介しています

SBI証券

楽天証券

目次

- 新NISAの基本情報と特徴

- iDeCoの基本情報と特徴

- 新NISAとiDeCoの違いを徹底比較

- 自分に合った選択肢を見つける方法

- 新NISAを始める際の注意点

第1章:新NISAの基本情報と特徴

新NISAとは?

新NISAは2024年にスタートした、日本の新しい非課税投資制度です。この制度は、従来のつみたてNISAや一般NISAを統合し、投資家にとってより使いやすい仕組みを提供しています。非課税期間が無期限であることや、年間投資枠が大幅に拡大されたことが特徴です。特に2025年は2年目となり、多くの投資家が新NISAを利用し始めるタイミングとなります。

新NISAの特徴

- 年間投資枠

新NISAでは、年間360万円までの投資が可能です。この枠は、成長投資枠(240万円)とつみたて投資枠(120万円)に分けられており、それぞれの枠内で投資商品を選択できます。 - 非課税期間

従来のNISAでは非課税期間が最長20年でしたが、新NISAでは無期限となり、長期的な資産形成が可能になりました。 - 対象年齢

新NISAの口座開設対象年齢は18歳以上です。ただし、満年齢ではなく、その年の1月1日時点の年齢が基準となるため、注意が必要です。 - 投資対象

幅広い金融商品が対象となっており、株式や投資信託に加え、ETFやリートなども投資可能です。これにより、自分の運用スタイルに合った投資先を選べます。

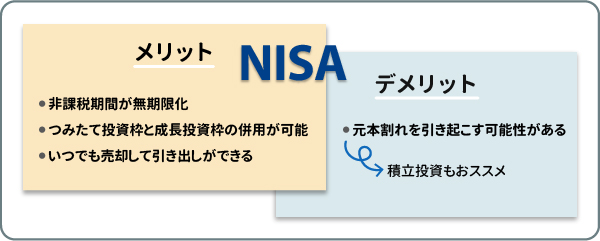

新NISAのメリット

- 非課税の恩恵が大きい

配当金や売却益が非課税となるため、リターンを効率的に増やすことができます。 - 少額からの投資が可能

月1万円程度の積立からスタートできるため、初心者にも最適です。 - 柔軟な運用が可能

成長投資枠とつみたて投資枠を組み合わせることで、リスクとリターンのバランスを調整できます。

具体例:新NISAの運用シミュレーション

以下は、新NISAを活用して年間240万円を成長投資枠で運用した場合の例です:

| 運用期間 | 投資額合計 | 年利(予測) | 非課税での運用益 |

|---|---|---|---|

| 10年 | 2400万円 | 5% | 約800万円 |

このように、新NISAを利用することで非課税効果を最大限に活用し、効率的に資産を増やすことが可能です。

第2章:iDeCoの基本情報と特徴

iDeCoとは?

iDeCo(個人型確定拠出年金)は、将来の老後資金を効率よく積み立てるための制度です。加入者が毎月の掛金を積み立て、運用する金融商品を選択する仕組みで、掛金の全額が所得控除の対象となるため、税制優遇が受けられます。老後資金形成を目的とした制度であるため、原則として60歳までは引き出すことができません。

iDeCoの特徴

- 掛金の上限

iDeCoの掛金は、加入者の職業によって上限が異なります。例えば、会社員は月額12,000円〜23,000円、自営業者は最大68,000円まで積み立てが可能です。 - 運用商品

iDeCoで運用可能な商品は、投資信託や定期預金、保険商品など多岐にわたります。リスクとリターンを考慮しながら、自分に合った商品を選ぶことが重要です。 - 節税メリット

iDeCoの掛金は全額が所得控除の対象となり、住民税や所得税が軽減されます。また、運用益も非課税となるため、長期的に大きな節税効果が期待できます。 - 受取方法

60歳以降に受け取る際、以下の3つの方法を選べます:- 一時金として一括受け取り

- 年金形式で分割受け取り

- 一時金と年金を組み合わせて受け取り

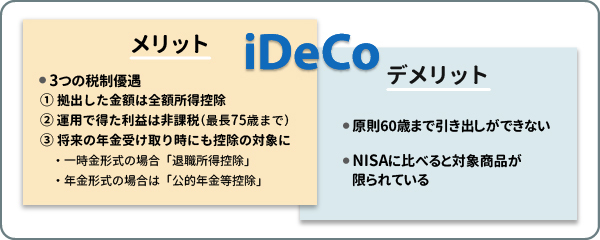

iDeCoのメリット

- 節税効果が高い

掛金が全額所得控除になるため、節税メリットが非常に大きいです。 - 運用の自由度

投資信託や定期預金を組み合わせて、自分のリスク許容度に合わせた運用が可能です。 - 老後資金の確保

60歳以降に受け取る仕組みのため、計画的に資金を積み立てられます。

iDeCoのデメリット

- 60歳まで引き出し不可

iDeCoで積み立てた資金は原則として60歳まで引き出せません。緊急時に資金を利用できない点は注意が必要です。 - 運用リスク

投資信託などの金融商品を選ぶ場合、元本割れのリスクがあります。 - 手数料がかかる

加入時や運用期間中に手数料が発生します。金融機関によって異なるため、慎重な選択が求められます。

具体例:iDeCoの節税効果シミュレーション

以下は、年収500万円の会社員が月額2万円をiDeCoに積み立てた場合の節税効果の例です:

| 年間掛金 | 所得控除額 | 節税額(目安) |

|---|---|---|

| 24万円 | 24万円 | 約48,000円 |

このように、iDeCoを活用することで所得税や住民税を効率的に軽減しながら、老後資金を準備できます。

第3章:新NISAとiDeCoの違いを徹底比較

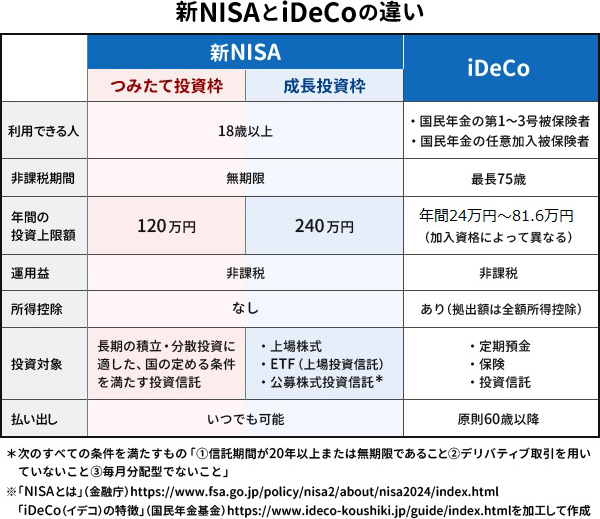

制度の基本的な違い

新NISAとiDeCoはどちらも資産形成を支援する制度ですが、目的や仕組み、対象年齢などに大きな違いがあります。以下の表に、両制度の特徴をまとめました:

| 項目 | 新NISA | iDeCo |

|---|---|---|

| 目的 | 資産形成全般 | 老後資金の準備 |

| 投資枠 | 年間360万円(成長枠240万円、積立枠120万円) | 職業に応じた上限(例:会社員は最大2.3万円/月) |

| 非課税期間 | 無期限 | 運用期間中非課税 |

| 対象年齢 | 18歳以上 | 20歳〜60歳(2022年以降65歳に拡大) |

| 引き出し制限 | いつでも可能 | 原則60歳以降 |

| 税制メリット | 配当金・売却益が非課税 | 掛金が全額所得控除、運用益非課税 |

| 投資対象 | 株式、投資信託、ETF、リートなど | 投資信託、定期預金、保険商品 |

使い勝手の違い

- 柔軟性

新NISAは投資対象が広く、引き出しも自由にできるため、ライフステージや投資目的に合わせて柔軟に運用可能です。一方、iDeCoは老後資金を目的としており、60歳まで引き出せないという制約があります。 - 税制メリットの違い

- 新NISA:配当金や売却益が非課税。リターンを効率的に増やせます。

- iDeCo:掛金が全額所得控除となるため、節税効果が大きい。特に所得税率の高い人には魅力的です。

資産運用の目的に合わせた選び方

- 短期〜中期の資産形成には新NISA

新NISAは、配当金や売却益が非課税となるため、短期的な資産運用を行いたい場合に適しています。また、非課税枠が大きく柔軟に運用できるため、20代から50代まで幅広い年齢層で利用しやすいです。 - 長期的な老後資金の準備にはiDeCo

iDeCoは60歳以降の受け取りが原則であるため、老後資金の積立に特化した制度です。税制優遇が非常に大きく、毎月の掛金を計画的に積み立てることで、老後の生活資金を効率的に準備できます。

新NISAとiDeCoを併用するメリット

両制度の特徴を活かし、併用することでさらに効率的な資産形成が可能になります。

- 例:30代会社員の場合

- 新NISA:高配当株や成長株に投資し、中期的な資産運用を行う。

- iDeCo:定期的に積立を行い、老後資金を準備する。

| 年齢 | 新NISA(短期〜中期) | iDeCo(長期) |

|---|---|---|

| 30代〜50代 | 高配当株で資産形成 | 月2万円積立て老後資金準備 |

| 60歳以降 | 利益を自由に引き出し利用 | 受取金で安定した生活資金を確保 |

\当サイトおすすめ証券会社/

第4章:自分に合った選択肢を見つける方法

資産運用の目的を明確にする

新NISAとiDeCoのどちらを利用するべきかを判断するには、まず自分の資産運用の目的を明確にすることが重要です。以下のような質問を考えると、自分に合った制度が見えてきます:

- 資産をどのくらいの期間で増やしたいのか?

- 老後資金が最優先か、それとも中期的な収益を重視するのか?

- どの程度のリスクを許容できるのか?

目的別の選び方

- 中期的な資産形成を重視する場合:新NISA

- ライフイベント(住宅購入や教育資金など)のために中期的な資金を増やしたい人には、新NISAが適しています。

- 配当金や売却益が非課税であるため、資産を効率的に増やすことが可能です。

- 老後資金の準備を優先する場合:iDeCo

- 老後の生活資金を計画的に準備したい人には、iDeCoが最適です。

- 所得控除や運用益非課税の恩恵を受けながら、定期的に積み立てることができます。

- リスク許容度に応じた選択

- 新NISAは成長株やETFなど、リスクの高い資産にも投資できるため、積極的な運用が可能です。

- iDeCoは定期預金や保険商品など、安全性を重視した運用も選択できるため、リスクを抑えたい人に向いています。

両制度を組み合わせた活用法

新NISAとiDeCoは併用することも可能です。どちらも非課税制度を活用して資産形成を効率化できるため、自分のライフステージや収入に応じて両方を使い分ける方法を検討しましょう。

- 新NISAで短期・中期資産を増やす

毎月一定額を新NISAに投資し、成長株やETFで利益を得ながら、中期的な資産形成を目指します。 - iDeCoで老後資金を積み立てる

並行してiDeCoで積立投資を行い、税制優遇を受けながら長期的な資金準備を進めます。

具体例:30代会社員のケーススタディ

| 年齢 | 新NISAの利用例 | iDeCoの利用例 |

|---|---|---|

| 30代〜40代 | 月5万円を高配当株に投資して中期的な収益を目指す | 月2万円を積立て節税しながら老後資金を準備 |

| 50代〜60代 | 新NISAで増えた資産を必要に応じて取り崩す | iDeCoの積立額をさらに増やして老後の安定を確保 |

このように、制度の特性を活かした組み合わせで、効率的かつ計画的な資産形成を行うことができます。

判断に迷った場合のアドバイス

制度選びに迷った場合は、以下の手順を参考にしてください:

- ライフプランを考える

将来の大きな支出や必要な資金を具体的に想定しましょう。 - 専門家に相談する

ファイナンシャルプランナーや金融機関のアドバイザーに相談することで、適切なアドバイスを受けられます。 - 少額から始めてみる

どちらか一方、あるいは両方を少額で始めて、制度を体験してみることも一つの方法です。

第5章:新NISAを始める際の注意点

1. 投資先を慎重に選ぶ

新NISAでは、株式やETF、投資信託など幅広い金融商品が対象です。しかし、どの商品を選ぶかでリスクやリターンが大きく異なります。以下の点を考慮して投資先を選びましょう:

- 投資の目的:安定した配当を目指すなら高配当株、リスクを抑えたいなら債券型ETFなどを検討。

- リスク許容度:大きなリターンを期待するほどリスクも高まるため、自分が許容できるリスクを把握することが重要です。

2. 年間投資枠の管理を徹底する

新NISAの年間投資枠は360万円です。この枠を無駄にしないために、計画的に資金を運用しましょう。例えば、以下のように月ごとの目安を立てると管理しやすくなります:

- 成長投資枠:毎月20万円(年間240万円)

- つみたて投資枠:毎月10万円(年間120万円)

3. 投資タイミングを見極める

新NISAは非課税期間が無期限ですが、投資のタイミング次第でリターンが大きく変わります。市場の動向や経済状況をチェックしながら、購入時期を検討しましょう。特に、以下の要因を確認すると良いです:

- 株価の上下動:割安なタイミングを狙う。

- 金利動向:金利上昇局面ではリートや債券型ETFに注意。

4. 投資を長期的な視点で考える

新NISAの魅力は無期限の非課税期間です。短期的な利益を追求するよりも、長期的に資産を増やす計画を立てましょう。特に、配当金を再投資することで複利効果を最大限に活用できます。

5. 税制や手数料に注意する

投資額や配当金が非課税になる新NISAですが、以下の点には注意が必要です:

- 金融機関ごとの手数料:取引手数料や管理費用は事前に確認しましょう。

- 税制の変化:制度改正の可能性があるため、定期的に最新情報を確認することが重要です。

6. 口座開設の対象年齢を確認する

新NISAの口座開設対象年齢は18歳以上で、1月1日時点の年齢が基準となります。この点を誤解すると、予定通りに口座を開設できない可能性があります。

7. 定期的な見直しを行う

一度設定したポートフォリオも、経済状況や投資目的の変化に応じて見直すことが大切です。以下のタイミングで見直しを検討しましょう:

- 市場環境が大きく変化したとき

- 家族構成やライフイベントに変化があったとき

- 投資目的が変わったとき

新NISAを成功させるための準備をしよう

新NISAは、非課税の恩恵を活用して資産形成を加速するための非常に有用な制度です。しかし、適切な投資先の選定や計画的な運用、定期的な見直しが求められます。これらを踏まえた上で、新NISAを最大限に活用しましょう。

\当サイトおすすめ証券会社/

詳しい新NISA口座の開設方法は以下の記事で紹介しています

SBI証券

楽天証券

まとめ:2025年から新NISAとiDeCoで資産運用を始めよう

新NISAとiDeCoは、それぞれ異なる目的とメリットを持つ非課税制度です。新NISAは中期的な資産形成に、iDeCoは長期的な老後資金準備に適しています。どちらの制度も効果的に活用することで、効率的な資産形成が可能になります。

2025年は資産運用をスタートする絶好のタイミングです。特に新NISAは、無期限の非課税制度を活用することで、将来の資産形成を大きく後押しします。一方で、老後の生活資金を計画的に準備するには、iDeCoが強力なツールとなります。

本記事で解説した情報を参考に、ぜひ自分に合った制度を選び、資産運用の第一歩を踏み出してください。また、新NISAとiDeCoを併用することで、それぞれの制度のメリットを最大限に活用し、バランスの取れた資産形成を目指すことができます。

計画的に運用を進めることで、将来の安心を手に入れましょう。