2024年から開始された投資の新制度「新NISA」。

いままで「つみたてNISAはなんとなく聞いたことあるけど…」という方に向けて、新NISAとつみたてNISAの違いについて説明していきます。

また、つみたてNISAを有する旧NISAとの違いについても解説していきますので、最後までご覧ください。

目次

1. 新NISAとつみたてNISAとは?

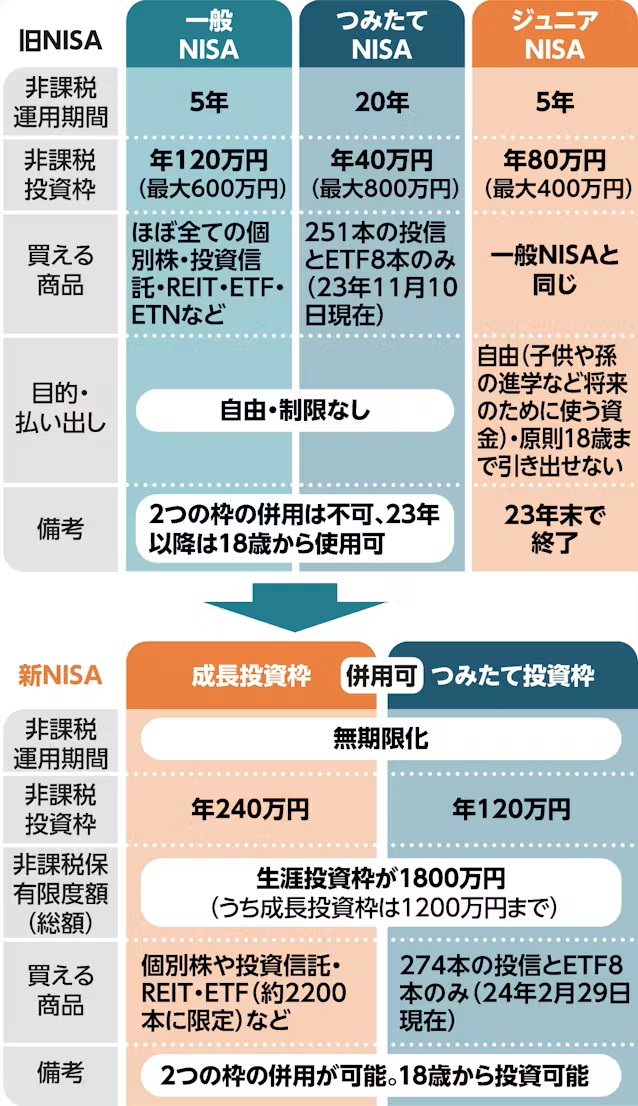

新NISAとつみたてNISAは、どちらも個人投資家が投資利益を非課税で運用できる制度です。2024年から新たに導入される新NISAは、従来のNISA制度を改良したもので、より広範な投資枠と非課税期間を提供します。一方、つみたてNISAは、2023年まで制度運用された、少額から始められる長期積立投資を推奨する制度です。

新NISAとつみたてNISAは、どちらも個人投資家が投資利益を非課税で運用できる制度です。2024年から新たに導入される新NISAは、従来のNISA制度を改良したもので、より広範な投資枠と非課税期間を提供します。一方、つみたてNISAは、2023年まで制度運用された、少額から始められる長期積立投資を推奨する制度です。

\当サイトおすすめ証券会社/

2. 新NISAの特徴

新NISAは、2024年から開始された新しい投資制度で、年間投資上限は360万円、生涯投資上限は1,800万円です。投資利益は非課税であり、株式や投資信託に投資することができます。新NISAはつみたて投資枠と成長投資枠に分かれており、長期的な資産形成を支援します。

新NISAは、2024年から開始された新しい投資制度で、年間投資上限は360万円、生涯投資上限は1,800万円です。投資利益は非課税であり、株式や投資信託に投資することができます。新NISAはつみたて投資枠と成長投資枠に分かれており、長期的な資産形成を支援します。

新NISAの非課税期間は無期限で、旧NISAの最大20年間という非課税期間を取っ払う形になりました。

つみたて投資枠と成長投資枠を組み合わせて柔軟に運用することができます。これにより、個人投資家はリスク分散を図りながら、効率的な資産運用が可能となります。

3. つみたてNISAの特徴

つみたてNISAは、少額からの長期積立投資を推奨する2023年まで運用された旧NISA内の制度です。年間投資上限は40万円で、非課税期間は20年間です。対象となる金融商品は、長期的に安定した成長が期待できる投資信託などに限定されています。

つみたてNISAは、長期的な資産形成を目指す個人投資家に適しており、リスク分散を図りながら、少額からコツコツと投資を続けることが推奨されます。手数料が低く設定されている商品が多く、初心者にも利用しやすい点が特徴です。

4. 新NISAとつみたてNISAの違い

新NISAとつみたてNISAの主な違いは、投資枠と対象商品です。新NISAは年間360万円、生涯1,800万円の投資枠が設定されており、株式や投資信託に投資することができます。一方、つみたてNISAは年間40万円の投資枠があり、主に投資信託が対象です。

新NISAは、つみたて投資枠と成長投資枠を組み合わせて柔軟に運用できるため、中期から長期の資産形成に向いています。また、従来のつみたてNISAと比べて投資できる商品の幅もグッと広がりました。

さらに、非課税保有期間がつみたてNISAは20年間→新NISAは脅威の無期限と大幅にパワーアップが図られました。

しかも、新NISAでは枠内で購入した商品を売却すると、生涯の投資限度額である1800万円から、売却した銘柄の買付金額分が引かれ、再利用ができるようになりました。

簡単にいうと、枠が復活するイメージですね。(ただし、復活するのは売却した年の翌年になります。)

比較について、下記にまとめていきます。

新NISAの投資枠

新NISAにおける、年間上限と限度額について、さらに詳しく見ていきましょう。

つみたて投資枠と成長投資枠について分かりやすく解説します。

つみたて投資枠

- 年間投資枠: 120万円

- 非課税保有限度額: 1,800万円

- 対象商品: 販売手数料がかからず、信託報酬が低い長期・積立・分散投資に適した投資信託

成長投資枠

- 年間投資枠: 240万円

- 非課税保有限度額: 1,200万円

- 対象商品: 一定の条件を満たす株式やETFなど

新NISAと旧NISAの違い

| 旧NISA | 新NISA | |

|---|---|---|

| 実施期間 | つみたてNISA:2042年まで 一般NISA:2023年まで |

恒久化 |

| 制度の併用 | 併用不可 | 併用可能 |

| 非課税保有限度額 | つみたてNISA:800万円 一般NISA:600万円 |

1,800万円(成長投資枠1,200万円) |

| 年間投資枠 | つみたてNISA:40万円 一般NISA:120万円 |

つみたて投資枠:120万円 成長投資枠:240万円 |

| 非課税期間 | つみたてNISA:20年 一般NISA:5年 |

無期限 |

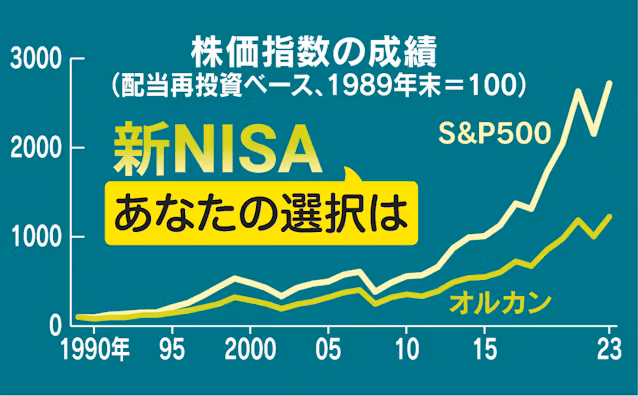

図解

5. 新NISAの活用法とつみたてNISA

新NISAを効果的に活用するためには、投資目標を明確にし、つみたて投資枠と成長投資枠をバランスよく組み合わせることが重要です。例えば、リスク分散を図りながら、成長投資枠で高リターンを狙い、つみたて投資枠で安定したリターンを目指す方法があります。

また、新NISAを利用する際には、投資先の選定が重要です。自分のリスク許容度や投資目標に合わせて、株式や投資信託を選び、定期的に見直しを行いながら運用することが推奨されます。

基本的には、ドルコスト平均法を使い、最初に決めたら銘柄を定額で少額ずつ、長期にわたって積み上げるのが基本戦略になります。

既に大きな現金資産をお持ちの方は、年間360万円の枠を最速で埋め、5年間で1800万円の枠を埋めることで複利効果を最大化することができますが、なかなかそこまでの資金力がある方は多くないでしょう。

まずは、月数千円といった少額の積立をしつつ、本業の収入を増やす努力+節約によって貯金を増やし、入金力をあげていくのが健全と言えます。

また、最初から大きな金額を投資しないよう気をつけましょう。

あくまで投資は余剰資金で行うものです。この余剰資金がない人は貯金力+稼ぐ力を伸ばしつつ、最終的に入金力を培いながら積立額を徐々にあげていくのをおすすめします。

つみたてNISAの今後

今までつみたてNISAで投資をしていた方もいらっしゃると思います。

2024年から開始した新NISAに移行したため、旧NISA内の枠であるつみたてNISAは新規の口座開設やつみたてNISA口座内の新規買付はできなくなりました。

つみたてNISAの非課税保有期間は20年間なので、長期で持とうと思っていた銘柄であれば非課税保有期間の20年が経つまで寝かしておくのが賢明だと思います。

ただし、昔と比べて現在の投資スタイルや、持ちたい銘柄がガラリと変わっている場合は、売却をして現金化し、新NISAで今欲しい銘柄を買い直す、というの一つの手だと思います。

これは、つみたてNISAで保有している資産合計の金額によっても判断が分かれるところかもしれませんね。

筆者自身も、つみたてNISA、新NISAともにやっていますが、つみたてNISA時代に積み立てていた投資信託とは違う商品を新NISAでは積み立てています。

しかし、つみたてNISA時代に積み立てた投資信託は売却せず保有する選択をとっています。

これは、つみたてNISAの非課税保有期間の恩恵を最大限享受しつつ、複利の恩恵を最大化したい、という基本的な思いもありますが、途中で切り替えた投資信託の運用結果を長期間観察しながら比較したい、と思ったからです。

投資に関して、色んなデータや理論がありますが、やはり実際の体験、経験に勝るものはないと思っています。

あくまで私個人の考えではありますが、つみたてNISAで保有している商品をどうするか、の参考になったら幸いです。

6. まとめ

新NISAとつみたてNISAの違いについて説明しました。

大筋はそこまで変わっていませんが、旧NISAの枠であるつみたてNISAから、全ての面で大幅にパワーアップしたのが新NISAと覚えておきましょう。

投資後進国である日本にとって、現状ここまで投資のハードルを下げてくれる制度は新NISAのほかありません。

また、円安にインフレで我々の家計を圧迫するニュースは多いものの、収入や給料に追い風となるニュースはほとんどありません。これが日本の今の現実です。

新NISAを活用する人とそうでない人で10年後、20年後は信じられないくらいの差になるのは容易に想像できます。

この記事に辿り着いたあなたは金融リテラシーの高い方だと思いますので、存分に新NISAを活用していきましょう。

\当サイトおすすめ証券会社/