2020年に旧NISAで資産を購入した方々にとって、2024年12月は重要な節目となります。旧NISAの非課税保有期間が満了し、その後の資産運用について判断を迫られるタイミングです。この非課税保有期間は、売却益や配当金に課税されない大きなメリットを提供してきましたが、満了後には「売却」「課税口座への移管」「放置」といった選択肢が求められます。

特に、2024年から導入された新NISA制度への移行を視野に入れることで、非課税メリットを引き続き活用することが可能です。本記事では、「旧NISA 非課税保有期間満了」に関連する基本的な情報や、選択肢ごとのメリット・デメリットを分かりやすく解説します。

こちらも人気記事

→新NISAで自己防衛を!高額療養費の自己負担額引き上げの一方で中国富裕層に10年観光ビザ新設?

→iDeCo改悪?2025年の税制改正で新NISAを選ぶべき理由を解説

→【利益最大化】50年データが証明!新NISAは年初一括投資と積立どちらが最適か?

→楽天米国貸株と新NISA徹底比較!どちらが長期投資に最適?

目次

- 旧NISAの非課税保有期間とは?

- 2020年に購入した旧NISA資産、2024年12月満了の背景

- 旧NISA資産の非課税期間満了後の選択肢

- 旧NISA資産を売却する場合の注意点

- 旧NISA資産を放置するリスクと新NISAへの移行

- 旧NISA非課税保有期間満了に向けた準備

1. 旧NISAの非課税保有期間とは?

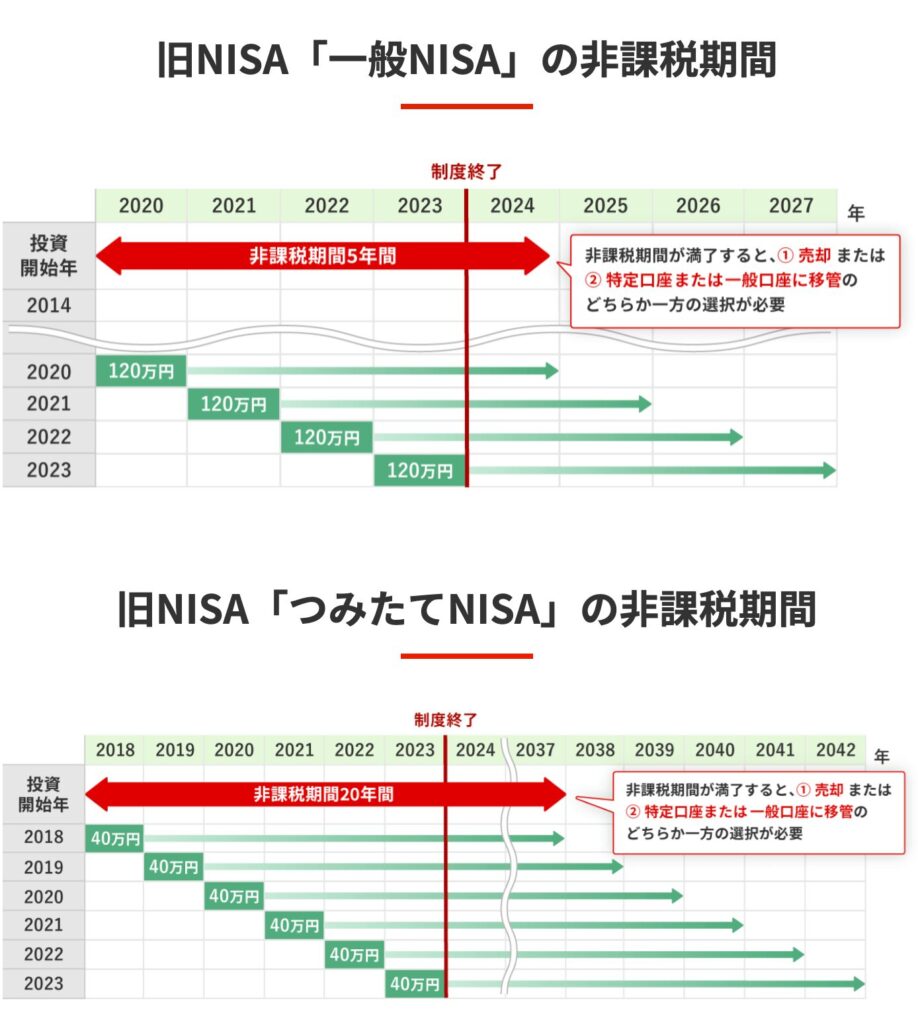

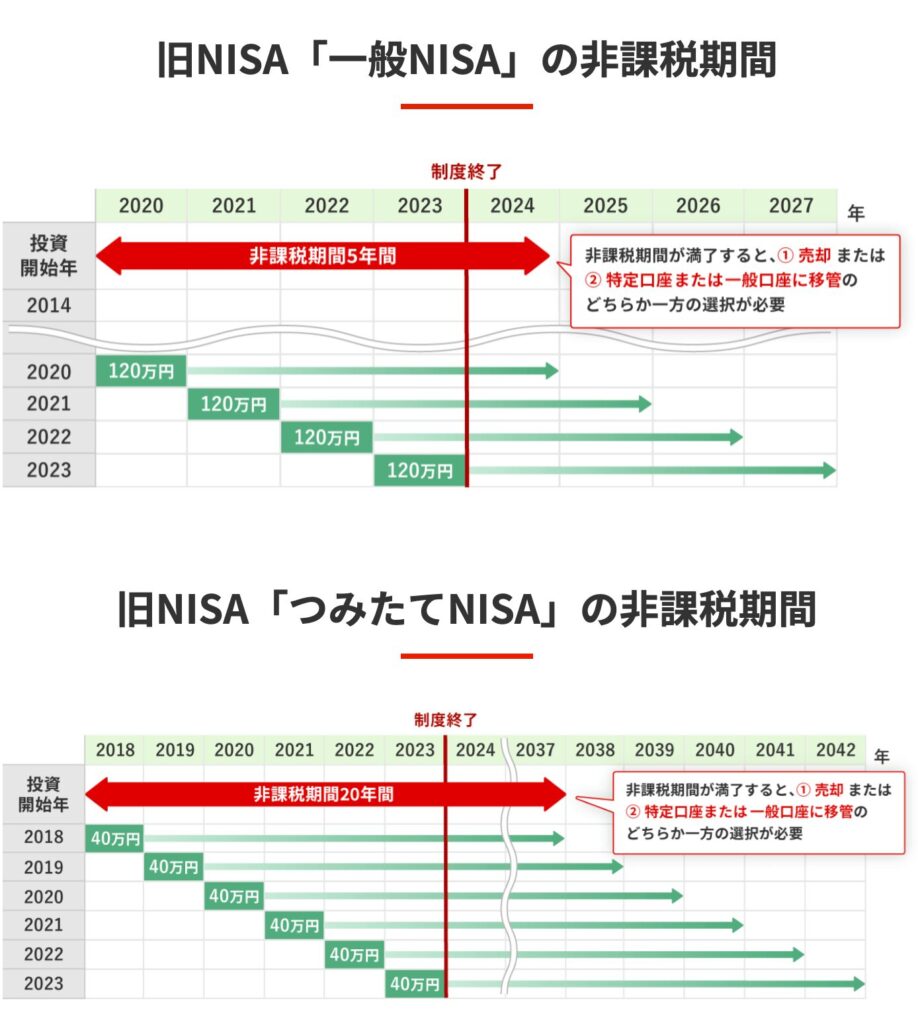

旧NISA(少額投資非課税制度)は、投資収益が非課税になる仕組みで、日本の個人投資家に広く利用されてきました。この制度では、一般NISAに関しては年間120万円までの投資に対し、購入から最長5年間の非課税期間が適用されます。この非課税措置は、株式や投資信託の配当金、売却益に対して課税されないという大きなメリットを持っています。

旧NISAの一般NISAポイント

- 対象資産:株式、投資信託、ETFなど

- 非課税期間:最長5年間

- 年間投資枠:120万円

特に、非課税期間終了後の対応が重要です。2024年に非課税保有期間が満了する旧NISA資産は、売却するか、課税口座へ移管するかを選ぶ必要があります。

\当サイトおすすめ証券会社/

![]()

![]()

詳しい新NISA口座の開設方法は以下の記事で紹介しています

SBI証券

楽天証券

2. 2020年に購入した旧NISA資産、2024年12月満了の背景

![]()

2020年に旧NISA(一般NISA)で購入された資産は、2024年12月最終営業日をもって非課税保有期間が終了します。この背景には、新NISAへの移行が関係しています。新NISAでは非課税制度が大幅に改定され、旧制度の資産管理に注意が必要です。

非課税期間満了の影響

- 売却:非課税期間中の利益確定が可能。

- 課税口座移管:非課税メリットは消失。

3. 旧NISA資産の非課税期間満了後の選択肢

![]()

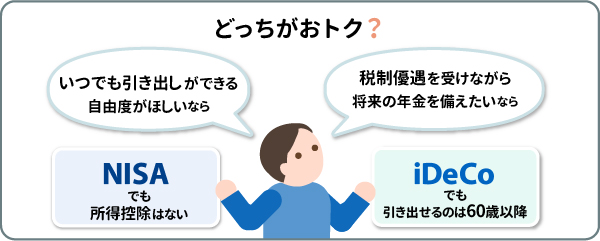

2024年12月の非課税期間満了後、旧NISAで保有している資産に対しては以下の選択肢があります。それぞれの選択肢にはメリットとデメリットがあるため、自分の投資目的やライフプランに合わせた判断が重要です。

1. 売却する

非課税期間内に売却すれば、売却益に対する税金がかかりません。そのため、非課税の恩恵を最大限に活用できます。ただし、売却のタイミングによっては相場の影響を受けるため、慎重な判断が求められます。

- メリット:売却益が非課税になる。

- デメリット:相場が低迷している場合、思ったほどの利益を得られない可能性。

2. 課税口座へ移管する

非課税期間終了後、課税口座に移管することも選択肢です。この場合、引き続き資産を保有できますが、配当金や売却益には課税されます。

- メリット:資産を保持し続けられる。

- デメリット:課税対象となるため、長期的な収益が減少する可能性。

\当サイトおすすめ証券会社/

![]()

![]()

4. 旧NISA資産を売却する場合の注意点

![]()

旧NISA資産を売却する場合には、以下の点に注意が必要です。特に、非課税期間終了間近の売却は、慎重な計画が求められます。

1. 売却のタイミング

売却するタイミングは、利益を最大化するための重要なポイントです。市場の動向を見ながら、できるだけ高値で売却することを目指しましょう。

- 例:2024年12月末に非課税期間が終了する場合、年初から市場動向を観察し、売却時期を計画。

2. 手数料の確認

証券会社によっては、売却手数料が異なる場合があります。特に少額の投資資産を売却する場合、手数料が利益を圧迫する可能性があるため、事前に確認しておくことが大切です。

3. 税金の影響

売却益が非課税期間内であれば税金はかかりませんが、課税口座に移管した後に売却した場合、利益に対して20.315%の税金が課されます。

\当サイトおすすめ証券会社/

![]()

![]()

5. 旧NISA資産を放置するリスクと新NISAへの移行

![]()

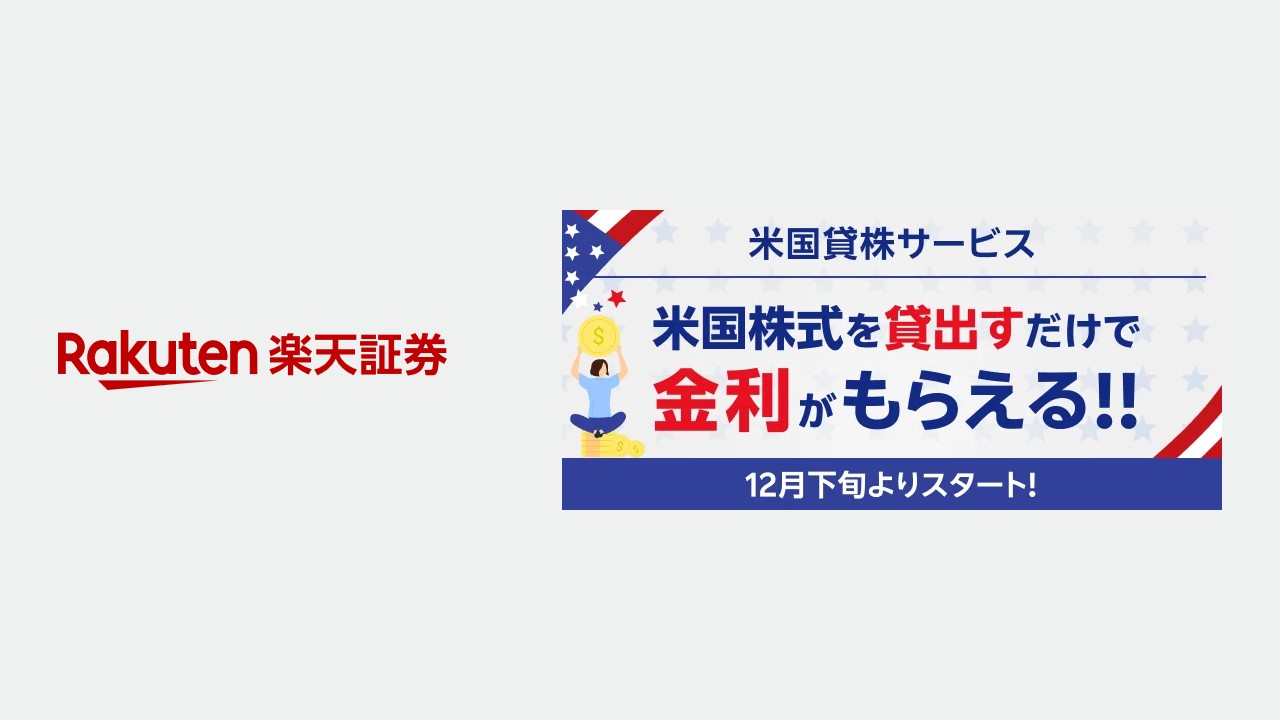

非課税期間終了後に資産を放置すると、課税口座に自動移管され、税金が課される可能性があります。このリスクを回避するため、新NISA制度への移行を検討するのが賢明です。

1. 新NISAの概要

2024年から始まる新NISAでは、非課税枠が大幅に拡大されます。年間360万円の投資枠が設けられ、非課税期間も無期限化されるため、長期的な資産形成が可能です。

- ポイント:旧NISAと異なり、新NISAでは配当金や売却益が引き続き非課税。

2. 資産移行の手順

旧NISAの資産を新NISAで引き継ぐことはできませんが、同じ金融機関で新たに口座を開設することで、新NISA制度の恩恵を受けることができます。

6. 旧NISA非課税保有期間満了に向けた準備

![]()

非課税期間が満了する前に、旧NISA資産をどのように取り扱うかを決めることが重要です。事前に準備を進めることで、最適な選択ができるようになります。

1. 資産の評価と分析

保有資産の現状を確認し、価値がどう変動しているかを評価します。投資先の業績や市場環境を分析し、売却すべきか、課税口座へ移管すべきかを判断します。

- 具体例:株式であれば企業の決算や成長性を確認。投資信託であれば基準価格の動きをチェック。

2. 証券会社との連絡

非課税期間が終了するタイミングに関する案内が証券会社から届くため、適切な対応を取るための手続きを早めに確認しておくことが大切です。

3. 新NISAの活用計画

2024年以降、新NISA制度での投資計画を立てます。特に、非課税期間が無期限化されたメリットを活かし、長期的な資産形成を目指すプランを考えましょう。

\当サイトおすすめ証券会社/

![]()

![]()

詳しい新NISA口座の開設方法は以下の記事で紹介しています

SBI証券

楽天証券