新しいNISA制度が導入され、投資初心者の方々も短期トレードに挑戦しやすくなりました。

しかし、短期トレードはリスクも高く、失敗する可能性もあります。この記事では、新NISAを活用して短期トレードで成功するためのポイントを5つに絞って詳しく解説します。

これらのポイントを押さえることで、リスクを最小限に抑え、効率的に資産を増やすことが可能です。投資初心者の方でも理解しやすい内容にしていますので、ぜひ参考にしてください。

\当サイトおすすめ証券会社/

新NISAの基本と短期トレードのリスク

新NISAは、少額投資非課税制度の改訂版で、投資家にとって魅力的な非課税枠を提供します。

特に短期トレードを行う場合、「成長投資枠」を活用するのが一般的です。この枠では年間240万円までの投資が非課税となりますが、短期トレードには特有のリスクが伴います。まず、非課税枠を計画的に使用することが重要です。

一度使用した枠は翌年まで復活しないため、無計画な投資は避けるべきです。さらに、短期トレードは市場の変動に敏感であり、損失リスクが高いことを理解しておく必要があります。

市場の動きを常に監視し、迅速に対応するスキルが求められます。また、余裕資金での投資を心がけ、損失が生活に影響を及ぼさない範囲で行うことが大切です。最後に、取引手数料やツールの使いやすさを考慮し、適切な証券会社を選ぶことも成功の鍵となります。

短期トレードはリスクが高い一方で、適切な戦略とリスク管理を行えば、大きな利益を得る可能性も秘めています。

新NISAとは?基本的な仕組みと特長

新NISA(ニーサ)は、2024年からスタートした新しい少額投資非課税制度です。この制度の目的は、個人が少額の投資を行う際に税金の負担を軽減し、より多くの人々が投資を始めやすくすることです。

新NISAには「つみたて投資枠」と「成長投資枠」の二つの枠があり、それぞれ異なる投資スタイルに対応しています。つみたて投資枠は、長期的な資産形成を目的とした定額投資が主体で、年間120万円までの投資が非課税となります。

一方、成長投資枠は、よりアクティブな投資スタイルを許容し、年間240万円までの投資が非課税の対象です。この制度の最大の魅力は、投資によって得られる利益(キャピタルゲインや配当など)が非課税となる点です。

これにより、投資者は税負担を気にせずに資産を増やすことができます。ただし、非課税の恩恵を受けるためには、政府が定める一定のルール内で投資活動を行う必要があります。

例えば、投資対象となる金融商品には制限が設けられています。初めて投資を行う方にとっては、新NISAは投資の第一歩として非常に魅力的な選択肢です。非課税のメリットを活かしながら、少しずつ投資の知識を深め、資産を増やしていくことが可能です。自分の投資目的とリスク許容度をよく理解し、計画的に投資を進めることが重要です。

また、新NISAを活用する際には、分散投資や定期的な見直しを行い、リスクを最小限に抑えることも大切です。

短期トレードのリスクと新NISAの非課税枠の使い方

短期トレードには高いリスクが伴います。

特に新NISAを利用する場合、非課税枠を有効に活用するための注意が必要です。新NISAの年間投資枠は限られており、短期売買を繰り返すとすぐに使い切ってしまう可能性があります。

計画的な取引が求められるため、事前に年間の投資計画を立てることが重要です。また、短期トレードは市場の一時的な変動に大きく影響されるため、損失リスクも高まります。

余裕資金の範囲内で行い、損失が出ても生活に支障が出ないようにしましょう。さらに、デイトレードに適した証券会社を選ぶことも成功の鍵です。手数料が安く、取引ツールが使いやすい証券会社を選ぶことで、コストを抑えつつ効率的に取引を行うことができます。リアルタイムで相場情報を確認できるツールも重要です。

最後に、短期トレードの結果を定期的に見直し、必要に応じて戦略を修正することも成功のポイントです。これにより、非課税枠を最大限に活用しながらリスクを管理し、資産を増やすことが可能になります。

新NISAでの失敗例とその教訓

新NISAを利用する際には、いくつかの失敗例を知っておくことが重要です。まず、短期的な利益を追求しすぎるケースが挙げられます。新NISAは長期的な資産形成を目的とした制度であり、急な市場変動に左右されにくい投資が推奨されます。

次に、分散投資を怠ることも失敗の一因です。特定の銘柄や業種に集中投資すると、一度の大きな損失が全体の資産に大きな影響を及ぼす可能性があります。また、投資を始めるタイミングを見誤ることもリスクです。市場の底値を狙って投資を始めるのは難しく、結果として高値掴みをしてしまうことがあります。

さらに、投資の基本を理解せずに始めることも避けるべきです。投資商品や市場の動向についての知識が不足していると、適切な判断ができず、損失を被る可能性が高まります。最後に、感情に左右されて売買を行うことも失敗の原因です。市場が下落した際にパニック売りをしてしまうと、損失が確定してしまいます。

これらの失敗例から学ぶべき教訓は、長期的な視点で計画的に投資を行うこと、分散投資を徹底すること、基本的な投資知識を身につけること、そして冷静な判断を心掛けることです。新NISAを有効に活用するために、これらのポイントを押さえておくことが重要です。

一括投資の失敗:含み損が大きくなったケース

一括投資は、一度に大きな金額を特定の投資商品に投入する方法です。

しかし、この方法はリスクが高く、特に市場の動向を予測するのが難しい初心者には注意が必要です。例えば、株式市場が急落した場合、一括投資をした資金が一気に含み損を抱えることになります。

具体的には、2020年のコロナショック時、多くの投資家が大きな損失を被りました。これを避けるためには、分散投資や積立投資を検討することが賢明です。分散投資では、異なる資産クラスや地域に投資を分けることでリスクを分散させます。

また、積立投資では、定期的に少額ずつ投資を行うことで、平均購入価格を平準化し、市場の変動リスクを軽減できます。新NISAの制度を活用すれば、つみたて投資枠と成長投資枠を併用し、リスクを抑えながら多様な投資を行うことが可能です。投資初心者は、まずは少額から始め、投資経験を積むことが大切です。

短期売買の失敗:非課税枠を無駄に使い切った事例

短期売買で非課税枠を無駄に使い切ってしまう事例は、投資初心者にとって避けたい失敗の一つです。

新NISAの非課税枠は年間360万円と決まっており、この枠を効率的に使うことが重要です。しかし、短期売買を頻繁に行うと、一度に多額の資金を投入することが多く、非課税枠を早々に使い切ってしまうリスクがあります。

例えば、株価が一時的に上昇した際に利益を得ようと急いで売買を繰り返すと、結果的に非課税枠を無駄に消費してしまいます。さらに、短期売買は市場の動向を正確に予測する必要があり、失敗すると損失を被る可能性が高まります。

これにより、非課税枠を使い切ってしまった上に、損失を抱えるという二重のリスクが発生します。非課税枠を有効に活用するためには、投資計画をしっかりと立て、中長期的な視点で運用することが推奨されます。また、非課税枠を無駄にしないためにも、適切なリスク管理と市場分析を行い、計画的な投資を心がけることが大切です。

生活費が足りず、含み損の状態で売却した失敗談

生活費が足りなくなり、含み損の状態で投資商品を売却することは、投資家にとって避けたいシナリオです。ある投資家の失敗談を紹介します。

彼は新NISA口座で短期トレードを試みましたが、予想外の出費が重なり、生活費が逼迫しました。市場の変動により、保有していた株式は含み損の状態に。やむを得ず、損失を抱えたまま売却しました。

結果として、損益通算ができないNISA口座では、損失を翌年以降に繰り越すこともできず、ただ損失が確定しました。彼はこの経験から、生活費を確保するための緊急資金を別に準備することの重要性を痛感しました。投資は余剰資金で行うべきであり、生活費と混同しないことが大切です。

また、短期トレードにおいては、市場の予測が難しいため、リスク管理が求められます。投資を始める前に、十分な資金計画とリスク許容度の確認が不可欠です。

成長投資枠で購入した株が暴落したケース

新NISAの成長投資枠で購入した株が暴落した場合、冷静な対応が求められます。まず、暴落の原因を理解することが重要です。市場全体の影響か、特定の企業の問題かを見極めることで、次の行動が決まります。例えば、企業の業績悪化が原因であれば、その企業の将来性を再評価する必要があります。

次に、損切りの判断を行います。損切りは心理的に難しいですが、損失を最小限に抑えるためには重要な戦略です。また、暴落後のリバウンドを期待する場合もありますが、過度な期待は禁物です。

さらに、ポートフォリオ全体のバランスを見直しましょう。特定の銘柄に依存しすぎるとリスクが高まります。複数の銘柄に分散投資することで、リスクを軽減できます。

最後に、長期的な視点を持つことが大切です。株価は短期的には変動しますが、長期的には企業の成長に伴って回復することもあります。冷静に対応し、計画的な投資を続けることが成功への鍵です。

配当金に課税された失敗例

配当金に課税された失敗例について考えてみましょう。まず、NISA口座で配当金を受け取る場合、配当金は非課税となるため、税金を払う必要がありません。しかし、課税口座で配当金を受け取ると、通常20.315%の税金がかかります。この違いを理解せずに、配当金を受け取る口座を間違えた場合、予期せぬ税金負担を抱えることになります。

例えば、ある投資家が年間10万円の配当金を受け取るとします。これをNISA口座で受け取れば、10万円全額が手元に残ります。しかし、課税口座で受け取ると、約2万円の税金が引かれ、手元に残るのは約8万円です。このような失敗は、特に配当金を重要な収入源とする投資家にとって大きな影響を及ぼします。

さらに、NISA口座の非課税枠が限られているため、どの銘柄の配当金を非課税にするかの選択も重要です。高配当株をNISA口座に入れることで、税金の節約効果を最大化できます。逆に、低配当株をNISA口座に入れてしまうと、非課税の恩恵が十分に享受できない可能性があります。

このような失敗を避けるためには、投資を始める前にNISA口座と課税口座の違いをしっかり理解し、戦略的に配当金を受け取る口座を選ぶことが重要です。また、定期的にポートフォリオを見直し、最適な口座配置を維持することも欠かせません。これにより、無駄な税金を払うことなく、効率的に資産を増やすことができます。

新NISAで成功するためのポイント

新NISAで成功するためのポイントを押さえることで、投資の成果を最大化できます。まず、投資初心者には「つみたて投資枠」を活用することが推奨されます。これは長期的な資産形成を目指し、リスクを分散できるためです。次に、「分散投資」を徹底しましょう。異なる資産クラスや地域に分散することで、リスクを軽減できます。また、投資を始めるタイミングも重要です。できるだけ早く始めることで、複利効果を最大限に活かすことができます。

さらに、投資の目標を明確に設定し、自分のリスク許容度を理解することも不可欠です。これにより、適切な投資戦略を立てることが可能になります。最後に、定期的な見直しを行い、投資環境の変化に対応することが大切です。市場の動向や自身のライフステージの変化に応じて、ポートフォリオを調整することで、リスクを抑えつつリターンを追求できます。

これらのポイントを押さえることで、新NISAを活用した投資で成功する確率が高まります。投資は計画的に行い、長期的な視点で資産を増やしていくことが重要です。

1.分散投資の重要性と実践方法

分散投資は、投資の基本として非常に重要です。一つの資産に全てを投じると、その資産が値下がりした場合に大きな損失を被るリスクがあります。例えば、株式市場が急落した際に全財産を株式に投資していたら、大きな損失を避けられません。しかし、株式だけでなく債券や不動産、金などにも投資していれば、一部の資産が値下がりしても他の資産で損失を補うことができます。

具体的な実践方法としては、まず投資先を複数に分けることが挙げられます。例えば、日本株、外国株、債券、不動産投資信託(REIT)、金などに分散投資を行うことが考えられます。また、時間的にも分散することが重要です。一度に大きな金額を投資するのではなく、定期的に少額ずつ投資することで、価格変動のリスクを抑えることができます。

新NISAでは、つみたて投資枠と成長投資枠を活用して分散投資を行うことが可能です。つみたて投資枠では安定的な運用を目指し、成長投資枠ではリスクを取りつつ高いリターンを狙うといった戦略が取れます。投資信託や個別株、地域を分けて投資することで、リスクを分散しつつ自分に合ったポートフォリオを構築しましょう。

2.長期目線の投資戦略

新NISAにおける長期目線の投資戦略は、投資初心者にとっても重要なポイントです。非課税保有期間が無期限であるため、焦らずじっくりと資産を育てることが可能です。まず、投資対象として成長性のある企業やセクターを選ぶことが大切です。例えば、ITやバイオテクノロジーなどの成長産業は長期的なリターンが期待できます。また、分散投資もリスクを軽減するためには欠かせません。複数の銘柄や異なる資産クラスに投資することで、一つの投資先が不調でも他の投資先でカバーできる可能性が高まります。

次に、積立投資を活用することをお勧めします。定期的に一定額を投資することで、購入価格を平均化し、マーケットの変動に左右されにくくなります。特に、つみたて投資枠の投資信託は手数料が低く、長期運用に適した商品が揃っています。投資信託を選ぶ際は、過去のパフォーマンスや運用方針、手数料などをしっかりと比較検討しましょう。

さらに、投資の基本として、経済ニュースや企業の業績を定期的にチェックする習慣をつけることも重要です。これにより、投資先の状況を把握し、必要に応じてポートフォリオの見直しが行えます。長期目線での投資は、短期的な市場の動きに惑わされず、冷静に判断することが求められます。長期的な視点で計画的に投資を行い、安定した資産形成を目指しましょう。

3.余裕資金での投資のすすめ

投資を始める際に重要なのは、余裕資金で行うことです。

新NISAを利用する場合でも、生活費を圧迫しない範囲で投資を行うことが基本です。例えば、新NISAでは年間最大360万円の非課税投資枠がありますが、この全額を一度に投資する必要はありません。まずは毎月の生活費をしっかりと把握し、その上で余裕のある資金を投資に回すことが肝心です。

具体的には、収入と支出を見直し、毎月の余剰資金を確認しましょう。さらに、緊急時のための予備資金も確保しておくことが重要です。これにより、投資によるリスクを最小限に抑えつつ、長期的な資産形成を目指すことができます。

また、投資を始める際には、リスク分散を意識したポートフォリオを組むことも大切です。株式や債券、投資信託など、複数の金融商品に分散投資することで、一つの投資が失敗しても全体のリスクを軽減できます。新NISAを活用する際には、計画的かつ無理のない投資を心がけ、安心して資産を増やしていきましょう。

4.配当金の受取方法を確認しよう

配当金は株式投資の魅力の一つであり、受取方法を理解することが重要です。

まず、配当金は現金で受け取る方法が一般的です。銀行口座に直接振り込まれるため、手間がかかりません。次に、株式数比例配分方式もあります。これは、保有している株式数に応じて配当金が自動的に証券口座に入金される方法で、複数の企業からの配当金を一元管理できます。また、株式での受け取りも可能です。

これは、企業が新たに発行する株式を配当として受け取る方法で、長期的な資産形成に向いています。さらに、配当再投資プラン(DRIP)を利用することで、配当金を自動的に再投資し、複利効果を享受できるのも一つの手段です。

配当金の受取方法を選ぶ際には、自分の投資目的やライフスタイルに合った方法を選ぶことが大切です。例えば、現金での受け取りは短期的なキャッシュフローを重視する人に適しています。一方、株式数比例配分方式やDRIPは長期的な資産形成を目指す投資家に向いています。配当金の受け取り方法をしっかりと確認し、自分に最適な方法を選ぶことで、投資の成果を最大化しましょう。

5.投資の知識を深めるための勉強方法

投資の知識を深めるためには、まず信頼性の高い情報源を選ぶことが重要です。例えば、日本経済新聞や日経電子版、ロイターなどの経済ニュースサイトは、最新の市場動向や投資情報を提供してくれます。また、専門書や投資関連の書籍も役立ちます。初心者向けの書籍としては、『投資信託の教科書』や『株式投資の未来』などが挙げられます。

次に、オンラインコースやセミナーを活用する方法もあります。UdemyやCourseraでは、投資の基本から高度な戦略まで学べるコースが豊富に揃っています。さらに、金融機関や証券会社が開催する無料セミナーも見逃せません。これらのセミナーでは、専門家から直接学ぶことができ、質問もその場で解決できます。

実際に投資を始めることで、実践的な知識を得ることも大切です。少額から始めて、経験を積むことでリスク管理や市場の動きに対する感覚が養われます。また、投資日記をつけることで、自分の投資行動を振り返り、改善点を見つけることができます。

最後に、SNSやブログ、YouTubeなどのインフルエンサーから情報を得る方法も有効です。ただし、情報の信頼性には注意が必要です。多くのフォロワーを持つインフルエンサーでも、必ずしも正しい情報を提供しているとは限りません。公式の情報源と照らし合わせて、慎重に判断することが求められます。

\当サイトおすすめ証券会社/

新NISAのつみたて投資枠と成長投資枠の活用方法

新NISAには、つみたて投資枠と成長投資枠の2種類があります。つみたて投資枠は、長期的な資産形成を目的としており、低コストで分散投資が可能な商品が多く選ばれています。例えば、インデックスファンドやバランスファンドが代表的です。これらの商品は、毎月一定額を積み立てることで、ドルコスト平均法を活用し、リスクを分散しながら資産を増やすことができます。

一方、成長投資枠は、より高いリターンを狙うための枠です。上場株式やETF、REITなど多様な商品が対象となりますが、リスクも高くなります。そのため、成長投資枠を活用する際には、自分のリスク許容度をしっかりと確認することが重要です。また、成長投資枠の商品選びには、企業の成長性や業績、業界の動向をよく調査することが求められます。

両方の枠を効果的に活用するためには、まず自分の投資目標を明確にし、それに基づいて資産配分を考えることが大切です。例えば、長期的な資産形成を目指すならつみたて投資枠をメインにし、短期的な利益を狙うなら成長投資枠を活用するという戦略が考えられます。自分のライフステージや経済状況に応じて、柔軟に投資計画を見直すことも重要です。

新NISAのつみたて投資枠と成長投資枠をうまく組み合わせることで、リスクを抑えながらも効率的に資産を増やすことが可能です。定期的な見直しと調整を行い、最適なポートフォリオを維持することが成功の鍵となります。

投資初心者におすすめのつみたて投資枠活用法

新NISAを始める投資初心者には、まずつみたて投資枠を活用することが推奨されます。この枠内の金融商品は、金融庁の厳しい基準を満たした投資信託に限定されており、リスクが比較的低く安心して始められます。具体的には、毎月1万円ずつ積立を行うことで、少額から投資に慣れることができます。さらに、つみたて投資はドルコスト平均法を活用するため、市場の変動に影響を受けにくく、長期的な資産形成に適しています。

例えば、eMAXIS Slimシリーズの投資信託など、低コストで分散投資ができる商品を選ぶと良いでしょう。また、つみたて投資枠での投資は、長期的な視点で行うことが重要です。短期的な市場の動きに惑わされず、定期的に積み立てることで、時間をかけて資産を増やしていくことが可能です。

さらに、投資初心者は、投資に関する基本的な知識を学ぶことも大切です。例えば、投資信託の仕組みやリスク管理の方法について理解を深めることで、より安心して投資を続けられます。書籍やオンライン講座を利用して、基礎知識を身につけると良いでしょう。このように、つみたて投資枠を活用しながら、少しずつ投資に慣れていくことで、長期的な資産形成を目指すことができます。

株式投資を考えている人向けの成長投資枠の使い方

新NISAの成長投資枠は、株式投資を考えている人にとって非常に魅力的な選択肢です。この枠を活用することで、国内外の上場株式やETF、投資信託など多様な資産に投資が可能です。まず、投資対象を選ぶ際には、その企業の成長性や市場のトレンドをしっかりと分析することが重要です。例えば、成長が期待されるテクノロジー企業や新興市場の株式は、高いリターンが見込まれますが、その分リスクも伴います。

次に、投資計画を立てる際には、非課税のメリットを最大限に活かすために年間の投資限度額を守ることが求められます。これにより、税負担を軽減しつつ資産を効率的に増やすことができます。また、技術的分析を駆使して適切な売買タイミングを見極めることも大切です。移動平均線やRSIなどの指標を活用し、市場の過熱感や過小評価を判断することで、リスクを抑えた投資が可能です。

さらに、定期的なポートフォリオの見直しも欠かせません。市場の変動に応じて投資戦略を柔軟に調整することで、リスクを最小限に抑えつつ、最大のリターンを追求できます。特に、成長投資枠を活用する場合は、短期的な利益を狙うスイングトレードと長期的な資産形成をバランスよく組み合わせることが重要です。

最後に、投資初心者にとっては、少額から始めて徐々に投資に慣れることが大切です。毎月一定額を積立てることで、リスク分散を図りながら投資の基本を学ぶことができます。新NISAの成長投資枠を上手に活用し、賢く資産を増やしていきましょう。

夫婦での投資:2人分の枠を最大限に活用する方法

夫婦での投資は、新NISAの枠を最大限に活用するための効果的な方法です。

まず、夫婦それぞれが新NISA口座を開設し、年間の非課税投資枠を二倍に増やすことができます。これにより、個別の投資リスクを分散しつつ、資産形成のスピードを加速させることが可能です。

例えば、夫婦で毎月1万円ずつ積み立てる場合、年間で24万円の投資が可能となります。さらに、つみたて投資枠を活用することで、長期的な複利効果を享受できます。次に、投資対象の選定も重要です。夫婦で異なる投資信託やETFを選ぶことで、リスク分散が図れます。

また、定期的な家計の見直しを行い、投資計画を柔軟に調整することも大切です。例えば、子供の教育費や老後資金など、ライフイベントに応じた資産運用を心掛けましょう。

最後に、夫婦での情報共有と学習も欠かせません。投資セミナーに参加したり、専門書を読んだりして知識を深めることで、より賢明な投資判断ができるようになります。夫婦で協力し合いながら、新NISAを最大限に活用し、豊かな未来を築いていきましょう。

新NISAと他の投資制度の比較

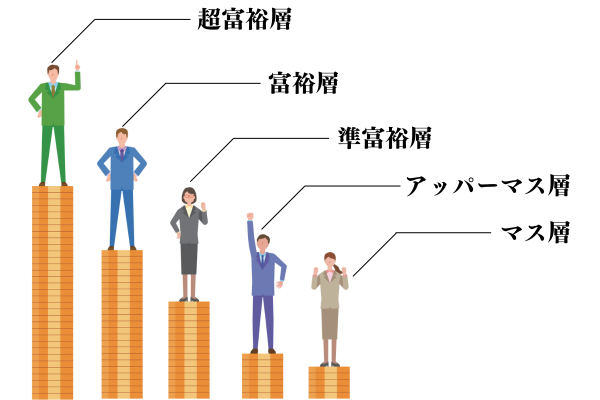

新NISAは、非課税で投資できる制度として注目されていますが、他の投資制度と比較すると、その特性が際立ちます。まず、新NISAは年間360万円までの投資が非課税となり、非課税期間は無期限です。

一方、iDeCo(個人型確定拠出年金)は、老後資金の積立に特化した制度で、掛金が全額所得控除の対象となります。iDeCoは60歳まで引き出せない制約がありますが、その分節税効果が高いです。新NISAは自由度が高く、短期的な資金ニーズにも対応できるため、多様な投資戦略が取れます。

旧NISAとの違いと新NISAのメリット

新NISAは、旧NISAと比較していくつかの重要な違いがあります。まず、年間投資上限額が増加し、より多くの資金を非課税で運用できる点が大きなメリットです。旧NISAでは年間120万円(一般NISA選択時)の投資上限がありましたが、新NISAでは年間360万円まで拡大されました。この変更により、投資家はより大きなリターンを期待することができます。

また、新NISAはつみたて投資枠と一般投資枠の2つの枠組みを持っており、つみたて投資枠では長期的な資産形成に適した投資信託などの商品が対象となります。一方、一般投資枠では個別株やETFなど、より多様な投資商品が選べるため、投資戦略の幅が広がります。

さらに、新NISAの最大のメリットは、非課税期間の延長です。旧NISAでは5年間(一般NISA選択時)の非課税期間が設定されていましたが、新NISAでは非課税期間が無期限となっています。これにより、長期的な資産形成がより有利に進められるようになります。

新NISAは、初心者から経験豊富な投資家まで幅広い層にとって魅力的な制度です。特に、長期的な資産形成を目指す方にとっては、税制優遇を最大限に活用できる点が大きなメリットとなるでしょう。

まとめ

新NISAの短期トレードで失敗しないためのポイントは、以下の5点です。

まず、分散投資を徹底することです。投資商品や地域、時間を分散させることで、価格変動リスクを抑えることができます。一つの商品に集中投資すると、損失が発生した時の対処が難しくなるため、分散投資は重要です。

次に、年間投資枠を計画的に使うことが必要です。新NISAでは成長投資枠が年間240万円、つみたて投資枠が年間120万円と決まっています。短期トレードを繰り返すと、年間投資枠をすぐに使い切ってしまう可能性があるため、計画的に投資を行うことが求められます。

三つ目は、損失が出た場合の対応を理解することです。新NISA口座内での損失は、他の口座での利益と損益通算ができません。そのため、新NISA口座内で大きな損失を出さないように注意が必要です。

四つ目は、デイトレードのリスクを認識することです。短期売買を繰り返すデイトレードは、相場の変動リスクが高く、特に初心者には大きな損失を招く可能性があります。相場分析の経験が少ない場合は、慎重に行動することが重要です。

最後に、長期的な視点を持つことです。短期的な利益を追求するあまり、長期的な投資目標を見失わないようにしましょう。長期的な視点で安定した成長を目指すことが、最終的には成功への道となります。

\当サイトおすすめ証券会社/