2024年からスタートした新NISA。

非課税で無期限運用ができる神制度として注目されていますが、もし新NISA口座を開設している証券会社が破綻したらあなたの資産がどうなるか知っていますか?

中には「そうなったら私の資産が吹っ飛んでしまう!新NISAは危ない!」

といった意見をお持ちの方もいらっしゃるでしょう。

この記事では、証券会社が破綻した場合のあなたの資金がどうなるのか?ということを徹底解説します。

ぜひ最後までご覧ください。

目次

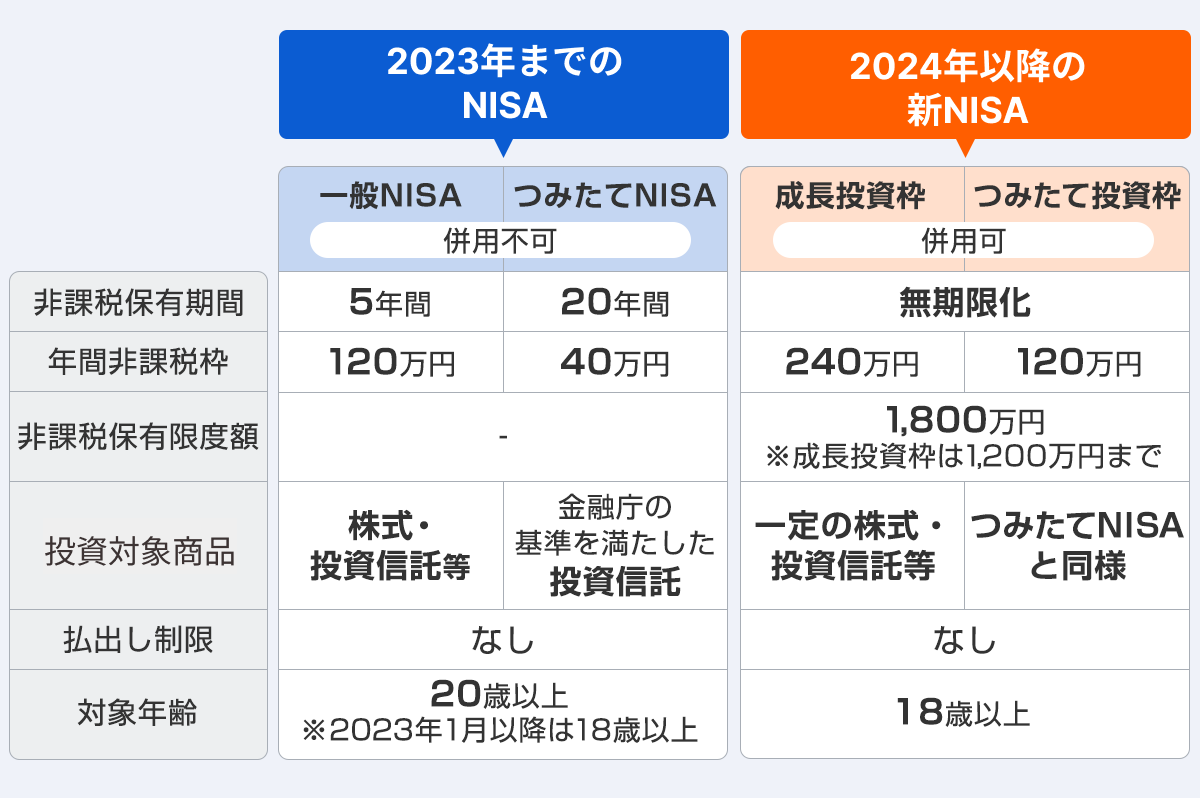

1. 新NISAとは?

新NISAは、個人投資家が非課税で投資を行うための制度で、年間360万円までの投資額が非課税対象となります。この制度は、日本政府が「貯蓄から投資へ」の流れを促進するために導入されました。新NISAは、株式や投資信託など幅広い金融商品に投資することができ、非課税期間は無期限となります。

新NISAは、2014年にスタートし、2024年にはさらに使いやすいように制度改正が行われました。これにより、多くの投資家が長期的な資産運用を始めるきっかけとなっています。

新NISAでは、日本国内外の株式、投資信託、ETF(上場投資信託)、REIT(不動産投資信託)など多様な金融商品に投資できるため、投資家のニーズに応じた幅広い選択肢を提供しています。これにより、リスクを分散しながら効率的に資産を増やすことが可能となります。

また、新NISAの導入により、投資家は税制面でのメリットを享受しやすくなり、資産運用の効率が向上します。

| 特徴 | 詳細 |

|---|---|

| つみたて投資枠 | 毎月の積立投資、リスク分散が容易。年間120万円まで |

| 成長投資枠 | 一括投資が可能、高リターンを狙える。年間240万円まで |

| 非課税期間 | 無期限 |

\当サイトおすすめ証券会社/

詳しい新NISA口座の開設方法は以下の記事で紹介しています

SBI証券

楽天証券

2. 証券会社の破綻とは?

新NISAをやる上で、あなたが頭に入れておかなきゃいけないのはあらゆるリスク面です。

主に下記のようなリスク、デメリットが新NISAにはあります。

・投資のため、必ず儲かるわけではない

・損失を出した際に、他の収益との損益通算ができない

・長期投資前提の制度なので、短期の売買をおこなった場合旨味が減る

・新NISA口座を開設した証券会社が破綻する

ほとんどが新NISAにかかわらず、全ての投資に言えるリスク、デメリットになります。

その中で、今回は証券会社が破綻してしまうパターンについて詳しく見ていきましょう。

証券会社の破綻とは、経営難や資金繰りの悪化などにより、証券会社が業務を続けることができなくなる状況を指します。証券会社が破綻すると、投資家は預けている資産がどうなるのか心配になることでしょう。

しかし、証券会社が破綻した場合でも、顧客の資産は法律に基づき分別管理されているため、基本的には安全です。これは、証券会社が顧客の資産を自社の資産とは別に保管することが義務付けられているためです。

ただし、例外もあります。

それは、証券会社自体にあなたが保有する株式を貸し付けて金利を得る「貸株」という制度を使っていた場合。

これは、文字通りあなたの保有する株式を証券会社に貸し付けているため、この場合の相手方の名義人が証券会社となります。

こうなると、顧客の資産というより一時的に証券会社の資産(実際にはあなたから証券会社が借りているのですが)となるため、法律による分別管理の管轄外となります。

つまり、証券会社が破綻した際に、あなたの手元に貸し出した資産が戻らない可能性があります。

しかし、新NISA制度のみを使っている場合は、このケースの心配はありません。

新NISAの口座内で保有している金融商品については、この「貸株」はできないことになっています。

つまり「貸株」を新NISAでは使いようがないんですよね。

ですので、基本的には証券会社の分別管理により、新NISA口座内の資産については基本的に証券会社が破綻しても守られることになります。

3. 顧客資産の保護制度

とは言っても

「本当に証券会社が破綻した際に、私の資産は戻ってくるの?本当に分別管理されているの?」

と不安な方もおられるでしょう。

投資での成功において、臆病さと慎重さは特に重要です。

あなたの感覚は間違っていないと言えるでしょう。

そんな慎重なあなたに朗報です。

実は日本においては、証券会社が破綻した場合でも、顧客資産を保護するための制度が整備されています。その一つが日本投資者保護基金(JIPF)です。この基金は、証券会社が破綻した際に顧客資産を保護し、最大1,000万円まで補償します。

また、前述の通り、顧客の資産は証券会社の資産とは別に管理されているため、証券会社が破綻しても直接的な影響を受けることはありません。

さらに、破綻時の手続きも整備されており、顧客の資産は迅速に返還されることが保証されています。

つまり日本の証券会社においては、新NISAに関わらず

・証券会社の分別管理

・日本投資者保護基金

この2重のセーフティーネットによってあなたの資産は守られているんです。

ここで余談ですが、この日本投資者保護基金は証券会社だけでなく金融機関にも当てはまります。

あなたが利用している銀行に預けているお金も、1000万円まではこの制度により、仮にその銀行が破綻したとしても保証されているわけです。

なので、もし1000万円以上の資産を持っている方は、ひとつの銀行に例えば3000万円を預けるのではなく

A銀行に1000万円、B銀行に1000万円、C銀行に1000万円

といった形で分けて預けておけば全ての資産がこの制度によって保証されることになります。

もしこれをやっていない人は、明日にでも資産の分散をやってくださいね。

これは投資の原則である「投資先は分散しろ」という分散投資の考え方に通ずる部分があります。

一箇所に資金や投資先をまとめるのではなく、小分けにして分散する考え方は金融において大原則とも言えるくらい大事な考え方ですので、この機会にインストールしてください。

\当サイトおすすめ証券会社/

4. 破綻時の具体的な手続き

では、実際に証券会社が破綻した場合の具体的な手続きを説明します。

具体的な手続きは以下の通りです。

- 勘定廃止通知書の発行:破綻した証券会社から「勘定廃止通知書」が発行されます。

- 日本投資者保護基金への申請:この通知書を元に、日本投資者保護基金に補償の申請を行います。

- 新しい証券会社への資産移動:補償が認められた場合、顧客資産は新しい証券会社に移動されます。

| ステップ | 詳細 |

|---|---|

| 1. 勘定廃止通知書の発行 | 破綻した証券会社から発行される |

| 2. 日本投資者保護基金への申請 | 通知書を元に補償の申請を行う |

| 3. 新しい証券会社への資産移動 | 補償が認められた後、資産を移動 |

現実問題、なかなか証券会社の破綻は起こりませんが、もちろんゼロではありません。

また、今までご説明した通り、基本的に新NISAの枠組み内の投資であればあなたの資産は保証されます。

しかし、それでも実際に証券会社が破綻すれば、諸々の手続きや心的不安が発生するため、なるべく避けたい事象と言えるでしょう。

これを回避するためには、やはり信頼と実績、そして経営状態が健全な証券会社、金融機関での新NISA運用がベターと言えます。

ですので、基本的には大手を選んでおくのが無難でしょう。

当サイトが総合的に新NISA口座の運用をおすすめするのは楽天証券、SBI証券の二大ネット証券です。

顧客数もさることながら、経営母体の資本力という観点からもこの2社の中から選んでおけば間違いないでしょう。

また、手数料・新NISAでの取り扱い銘柄の多さ・使い勝手・ポイントの還元率の総合的な観点においても、この2社以外の選択肢はない、と断言できます。

あとは普段どちらのカードをよく使うか?どちらのポイントを貯めているか?といった視点で判断でOKです。

5. まとめ

新NISAでの投資は、非課税の恩恵を受けるために非常に有効ですが、その一方で証券会社の破綻リスクも考慮する必要があります。しかし、顧客資産は法律に基づき分別管理されており、日本投資者保護基金によって最大1,000万円まで補償されるため、基本的には安心です。

万が一、証券会社が破綻した場合でも、迅速な手続きを行うことで資産を保護し、新しい証券会社に資産を移動することが可能です。新NISAを安全に活用し、資産形成を成功させるためには、これらの制度を理解し、適切な対応を行うことが重要です。

\当サイトおすすめ証券会社/

詳しい新NISA口座の開設方法は以下の記事で紹介しています

SBI証券

楽天証券